La veritat és que la crisi de Lehman Brothers va destapar una praxi poc creïble en les agències de qualificació. Vam assistir a la major caiguda i default de deute de la nostra història contemporània. En plena bombolla de les subprime, les agències de qualificació seguien atorgant ratings de primer nivell a productes financers que contenien crèdits hipotecaris amb risc molt alt de fallida, el que va desembocar en una greu crisi de liquiditat pel creixent default dels crèdits immobiliaris, la major crisi mundial des de 1929.

A partir d'aquest moment, les agències de qualificació van quedar en dubte, sense la credibilitat que mai van haver de perdre, al ser les auditores de la salut financera d'una institució o actiu financer, que determina el grau de risc i la decisió de l'inversor, sigui minorista o institucional.

En plena bombolla de les 'subprime', les agències de qualificació seguien atorgant 'ratings' de primer nivell a productes financers que contenien crèdits hipotecaris amb risc molt alt de fallida

Davant els fets esdevinguts, i per recuperar solvència, credibilitat i el respecte del mercat financer, les principals agències de qualificació van elevar el nivell d'exigència en les seves avaluacions per determinar les qualificacions, deixant aspectes qualitatius i centrant-se en aspectes objectius, de balanç, negoci i compte de resultats.

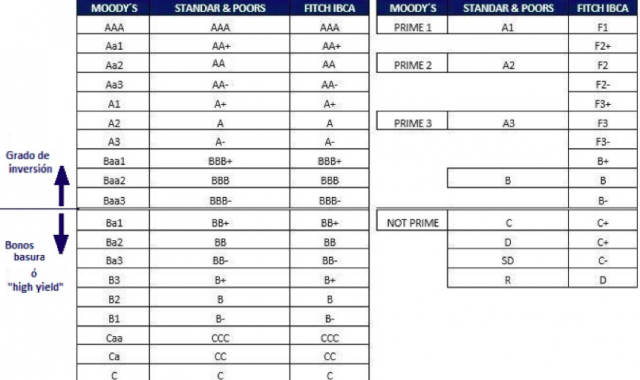

A data d'avui les principals agències de calificació a nivell gobal són Moody's, Standard&Poors i Fitch i les qualificacions les podeu veure en el següent quadre i com podeu observar les qualificacions van des de l'AAA (millor qualificació crediticia) fins a la D (actiu en fallida):

Per tant, la funció de les agències de qualificació és l'anàlisi de valors, actius financers, empreses, institucions, països i fins i tot regions. El rating obtingut permet als inversors valorar el risc d'un emissor, o d'una emissió concreta, en relació amb l'escala de qualificacions.

Existeixen molts inversors, que en la seva política d'inversió tenen marcat un mínim nivell de qualificació per invertir. Normalment el nivell se situa per sota de la BBB-. Per punt, estar entre els deu primer graons et permet acudir a un mercat de finançament més ampli, amb un cost ajustat i un horitzó temporal més llarg.

El cas del Barça

"En el cas de l'anunci del Barça en el nivell de BBB-, es contempla com una notícia positiva, en el sentit de mantenir el graó de grau d'inversió estable, encara que la nota de Fitch és clara, el canvi en la política econòmica i esportiva ha de ser immediata, abandonant el model de gestió dels últims anys".

És evident que el valor de marca juga un paper essencial, igual que els ingressos garantits, com són els drets de televisió, sponsors, etc. Igual que la incidència d'una causa de força major que comporta una baixada abrupta d'ingressos, com ha estat el COV, amb l'Estadi tancat, museu, baixada de vendes en marxandatge, etc.

Fitch deixa molt clar que cal tornar a la idea de la formació de talent propi (Masia) i projectar-ho al primer equip i abandonar la política de fitxatges i salaris estratosfèrics

En aquest sentit, el valor de marca, el pla de viabilitat exposat, els ingressos garantits, i la capacitat de revertir la situació són aspectes que es tenen en compte a l'hora d'avaluar i determinar la qualificació. "Serà sempre més important l'emissor (el valor del club i capacitat de millora i reacció) que l'emissió puntual"

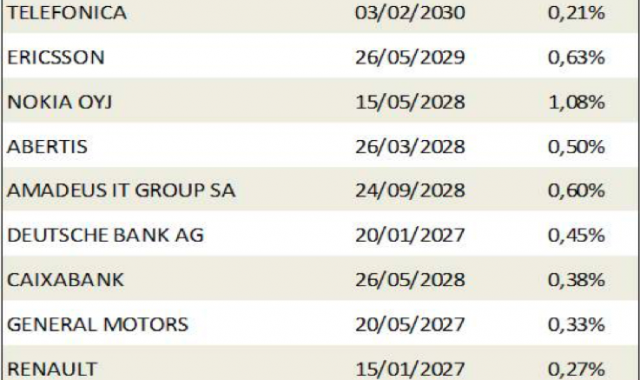

Per determinar que es tracta d'una notícia positiva per al Club, anem a posar-ho en context amb el "momentum" financer actual. En el quadre de baix podem observar emissions qualificades com BBB- de companyies i institucions de primer nivell, els venciments que determinen quan l'inversor recupera Capital + últim cupó (interessos) + la TIR, que és la taxa d'interès de tornada, o el que és el mateix, la qual cosa guanyés en interessos un inversor que compri alguna d'aquestes emissions, com veieu, totes al voltant de l'1% d'interès anual.

En resum, i en l'actual situació delicada de balanç de Club, és una bona qualificació creditícia, que permet accedir a crèdit i refinanciar el deute a curt termini, a més d'obtenir una mica de caixa per als pagaments immediats i/o imprevists que puguin aparèixer.

D'altra banda, i com a advertiment a navegants, Fitch deixa molt clar que cal tornar a la idea de la formació de talent propi (Masia) i projectar-ho al primer equip i abandonar la política de fitxatges i salaris estratosfèrics.