Quan la crisi financera del 2008 va esclatar, la destrucció d'actius segurs ens va introduir en un escenari d'aversió extrema al risc. La causa? Els impagaments encadenats d'hipoteques que va posar en risc la viabilitat dels diferents sistemes bancaris del món desenvolupat -per la desaparició de bona part dels actius segurs- provocant un monumental excés de demanda d'actius segurs. Els agents econòmics van canviar radicalment el seu comportament econòmic i la seguretat es va convertir en el seu objectiu principal, seguretat impossible d'assolir per culpa de la insuficiència d'actius segurs existents, agreujant l'aversió al risc.

El perquè es pot passar, en qüestió de dies, de demandar hipoteques a rebutjar-les completament és quelcom essencial per entendre el rol dels actius segurs en l'economia:

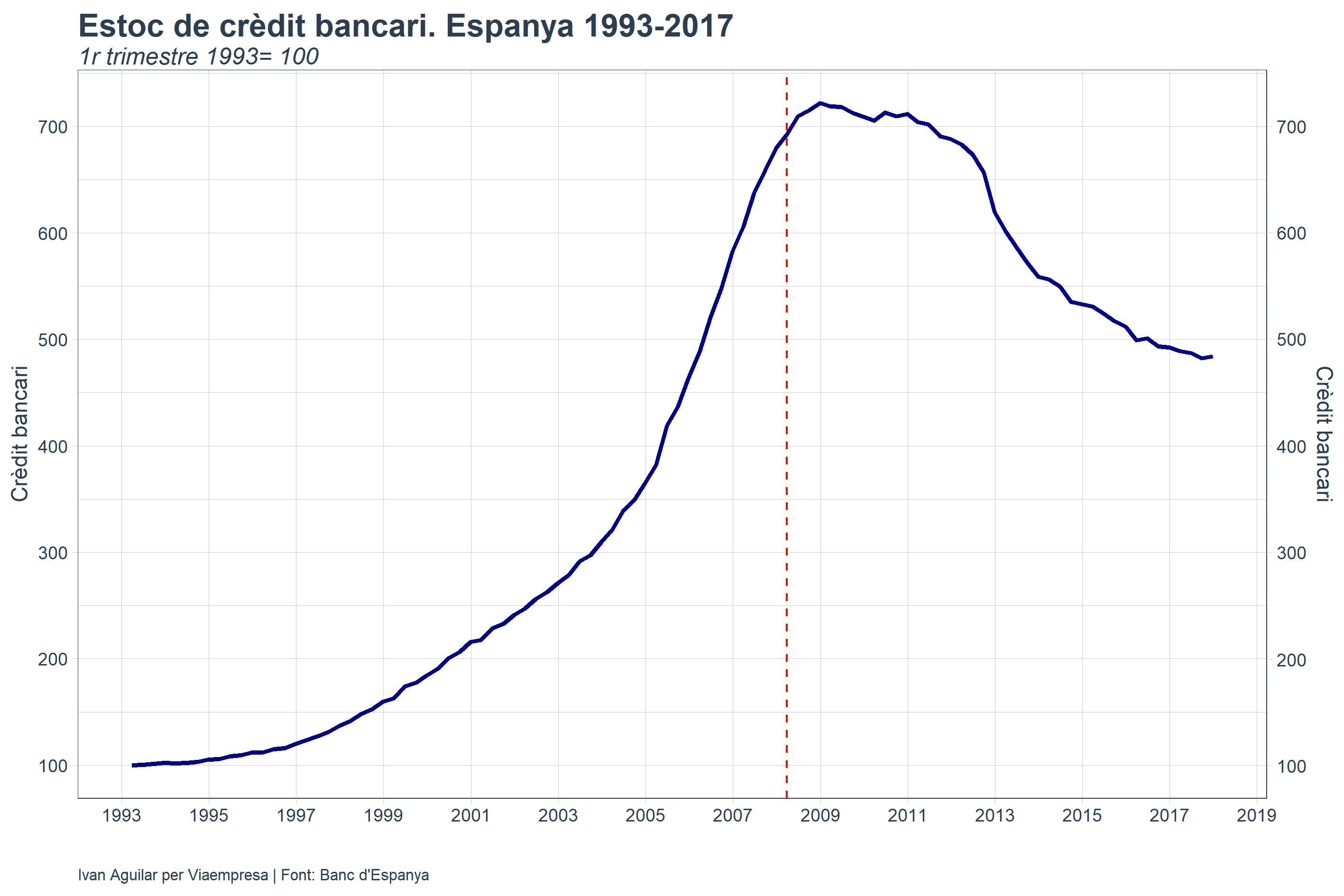

El que més crida l'atenció quan mirem l'estoc de crèdit bancari és constatar que el cicle alcista comença l'any 1997. És poc conegut entre els economistes de demanda que el cicle financer és molt més llarg i volàtil que el cicle de negocis (el PIB) i el cas espanyol n'és un clar paradigma.

L'augment descontrolat del crèdit bancari -sobretot a partir de 2003- té com a motor el crèdit hipotecari, és a dir, la creació d'actius segurs. Quan hom llegeix premsa arriba a la conclusió que les bombolles creditícies -i immobiliàries- es creen per l'especulació, però certament aquest és un motiu bastant accessori.

El mercat creditici depèn de l'oferta, és a dir, dels bancs, que són els que decideixen primer de tot la quantitat que prestaran el trimestre vinent. Un cop fixada aquesta quantitat analitzen la demanda solvent per comprovar si els és possible prestar la quantitat desitjada. Ni tan sols el balanç dels bancs té gaire importància aquí: els bancs creen del no-res les hipoteques que concedeixen i després busquen l'estalvi que les ha de cobrir, sigui entre els seus dipositants o anant a l'interbancari (avui dia aquest rol el juga el Banc Central Europeu).

Els bancs creen del no-res les hipoteques que concedeixen i després busquen l'estalvi que les ha de cobrir

Si la demanda (i, per tant, el tipus d'interès) no és massa important per buidar (on oferta i demanda són equivalents) el mercat de crèdit, aleshores, de què depèn l'oferta de crèdit hipotecari? Doncs, ni més ni menys, de la demanda d'actius segurs. En la primera part els vaig explicar que, fins i tot en èpoques de bonança, existeix un dèficit d'actius segurs. Quan aquest dèficit es fa prou gran i posa en risc la concessió de préstecs, els bancs obren l'aixeta de crèdit hipotecari per tal de proporcionar més actius segurs i canalitzar l'estalvi existent.

El paper del sector públic durant la fase alcista és clau: els països que fan dèficits en la fase alcista del crèdit hipotecari el que fan és crear actius segurs addicionals i, per tant, els préstecs potencials que es poden fer augmenten exponencialment. Si, en canvi, en la fase alcista de la bombolla hipotecària el Govern fa forts superàvits, aleshores la creació d'actius segurs és menor i, per tant, una bombolla immobiliària és menys probable, ja que la quantitat potencial de diners que es poden prestar és més petita. Alemanya és el paradigma d'aquesta política fiscal -que jo anomeno contra contextual-, ja que va dirigida a controlar fortament els préstecs hipotecaris que l'economia alemanya és capaç de generar i és per aquest motiu que fa més de 100 anys que no hi ha una bombolla immobiliària a Alemanya.

La política contra contextual és el que ha fet que faci més de 100 anys que no hi ha una bombolla immobiliària a Alemanya

Naturalment que allò que passa en el mercat de la propietat residencial i la demanda d'hipoteques té la seva importància. Durant la fase expansiva de la bombolla la demanda d'actius segurs no va fer altra cosa que créixer constantment fins al mateix any 2007 i això va provocar que les caixes -gestionades per polítics sense coneixements bancaris- degradessin els estàndards de crèdit.

Tot i que mesurar els estàndards crediticis -els criteris usats per atorgar un crèdit- és un assumpte complex que mereix un article sencer, el cert és que els termòmetres existents aleshores van sobrepassar clarament la temperatura considerada adient. Si, a més, tenim en compte que els estàndards de transparència dels Bancs Centrals eren molt baixos en comparació amb l'actualitat, ja tenim el còctel per entendre com al Regne Unit, Estats Units i Espanya es van degradar prou aquests estàndards per a crear un crack sistèmic global. Curiosament, el trio de les Açores (Bush, Blair i Aznar) poden ser considerats els responsables d'aquest pànic financer. Tant als Estats Units (Fanny Mae i Freddy Mac) com a Espanya (les caixes), la banca pública fou la responsable de la degradació dels estàndards de crèdit en el mercat al detall -de cara al públic- que van impedir que el mateix mercat aturés la bombolla immobiliària.

Després de l'esclat de la Gran Recessió es van implementar plans d'austeritat, el que arreu va obrir el debat sobre la conveniència o no de fer retallades. Una de les dificultats és que des d'una perspectiva purament tècnica avui dia ningú ha pogut demostrar si la política fiscal expansiva (la intervenció pública a base de grans dèficits públics) o l'austeritat és el més convenient -el debat està en taules-.

Malgrat que aquest és un tema complex -que prometo tractar pròximament- el cert és que els models de risc bancaris tenen un biaix molt marcat cap a la seguretat. Allà on hi havia hipoteques els models reclamaven deute públic per tal d'acumular ingressos per compensar les pèrdues originades en les carteres hipotecàries. És a dir, emetre deute públic després d'una crisi bancària és perillós perquè els bancs poden accelerar -i molt- la destrucció de crèdit bancari enviant més gent a l'atur de la que realment cal. Existeixen ja força treballs acadèmics demostrant aquest efecte bancari -que fa anys és empíricament conegut pels insiders- i per tant la política fiscal expansiva pot acabar fàcilment en una crisi sobirana, ja que cap Govern té la capacitat d'emetre deute públic sobirà que sigui capaç de substituir totes les hipoteques tòxiques existents.

Cap Govern té la capacitat d'emetre deute públic sobirà per substituir totes les hipoteques tòxiques existents

Un dels recursos més utilitzats per compensar la manca de creació d'actius segurs mitjançant el dèficit públic ha estat la re denominació de deute municipal i regional en deute sobirà -és a dir, el Govern compra deute públic no sobirà emetent deute públic sobirà. Aquest és el propòsit del FLA, ni més ni menys, que existeix pràcticament a tots els països desenvolupats després de 2008, i que ha permès augmentar l'estoc d'actius segurs alhora que es reduïa el dèficit públic i, per tant, han proporcionat més actius segurs al sistema financer sense comprometre les finances públiques.