Cuando la crisis financiera del 2008 estalló, la destrucción de activos seguros nos introdujo en un escenario de aversión extrema al riesgo. La causa? Los impagos encadenados de hipotecas que puso en riesgo la viabilidad de los diferentes sistemas bancarios del mundo desarrollado -por la desaparición de buena parte de los activos seguros- provocando un monumental exceso de demanda de activos seguros. Los agentes económicos cambiaron radicalmente su comportamiento económico y la seguridad se convirtió en su objetivo principal, seguridad imposible de lograr por culpa de la insuficiencia de activos seguros existentes, agravando la aversión al riesgo.

El porque se puede pasar, en cuestión de días, de demandar hipotecas a rechazarlas completamente es algo esencial para entender el rol de los activos seguros en la economía:

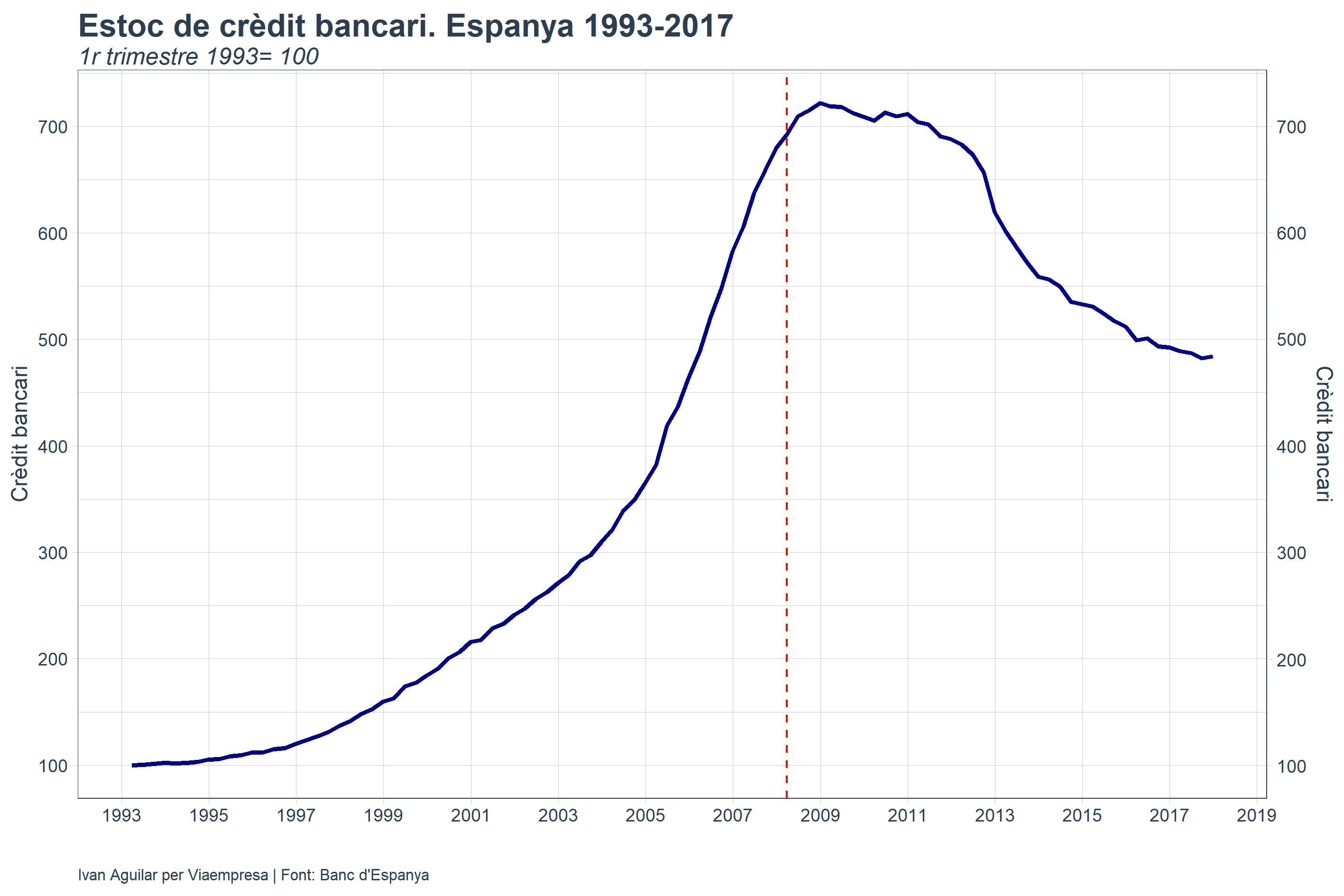

El que más llama la atención cuando miramos el stock de crédito bancario es constatar que el ciclo alcista empieza en 1997. Es poco conocido entre los economistas de demanda que el ciclo financiero es mucho más largo y volátil que el ciclo de negocios (el PIB) y el caso españoles un claro paradigma.

El aumento descontrolat del crédito bancario -sobretodo a partir de 2003- tiene como motor el crédito hipotecario, es decir, la creación de activos seguros. Cuando se lee prensa llega a la conclusión que las burbujas creditícies -e inmobiliarias- se crean por la especulación, pero ciertamente este es un motivo bastante accesorio.

El mercado crediticio depende de la oferta, es decir, de los bancos, que son los que deciden antes que nada la cantidad que prestarán el próximo trimestre. Un golpe fijada esta cantidad analizan la demanda solvente para comprobar si los es posible prestar la cantidad deseada. Ni siquiera el balance de los bancos tiene mucha importancia aquí: los bancos crean de la nada las hipotecas que conceden y después buscan el ahorro que las tiene que cubrir, sea entre sus depositantes o yendo al interbancario (hoy en día este rol lo juega el Banco Central Europeo).

Los bancos crean de la nada las hipotecas que conceden y después buscan el ahorro que las tiene que cubrir

Si la demanda (y, por lo tanto, el tipo de interés) no es demasiado importante para vaciar (donde oferta y demanda son equivalentes) el mercado de crédito, entonces, de que depende la oferta de crédito hipotecario? Pues, nada más y nada menos, de la demanda de activos seguros. En la primera parte los expliqué que, incluso en épocas de bonanza, existe un déficit de activos seguros. Cuando este déficit se hace bastante grande y pone en riesgo la concesión de préstamos, los bancos abren el grifo de crédito hipotecario para proporcionar más activos seguros y canalizar el ahorro existente.

El papel del sector público durante la fase alcista es clave: los países que hacen déficits en la fase alcista del crédito hipotecario el que hacen es crear activos seguros adicionales y, por lo tanto, los préstamos potenciales que se pueden hacer aumentan exponencialmente. Si, en cambio, en la fase alcista de la burbuja hipotecaria el Gobierno hace fuertes superávits, entonces la creación de activos seguros es menor y, por lo tanto, una burbuja inmobiliaria es menos probable, puesto que la cantidad potencial de dinero que se pueden prestar es más pequeña. Alemania es el paradigma de esta política fiscal -que yo denomino contra contextual-, puesto que va dirigida a controlar fuertemente los préstamos hipotecarios que la economía alemana es capaz de generar y es por este motivo que hace más de 100 años que no hay una burbuja inmobiliaria en Alemania.

La política contra contextual es el que ha hecho que haga más de 100 años que no hay una burbuja inmobiliaria en Alemania

Naturalmente que aquello que pasa en el mercado de la propiedad residencial y la demanda de hipotecas tiene su importancia. Durante la fase expansiva de la burbuja la demanda de activos seguros no hizo otra cosa que crecer constantemente hasta el mismo año 2007 y esto provocó que las cajas -gestionadas por políticos sin conocimientos bancarios- degradaran los estándares de crédito.

A pesar de que medir los estándares crediticios -los criterios usados para otorgar un crédito- es un asunto complejo que merece un artículo entero, el cierto es que los termómetros existentes entonces sobrepasaron claramente la temperatura considerada adecuada. Si, además, tenemos en cuenta que los estándares de transparencia de los Bancos Centrales eran muy bajos en comparación con la actualidad, ya tenemos el cóctel para entender como en el Reino Unido, Estados Unidos y España se degradaron bastante estos estándares para crear un crack sistèmic global. Curiosamente, el trío de las Azores (Bush, Blair y Aznar) pueden ser considerados los responsables de este pánico financiero. Tanto en los Estados Unidos (Fanny Mae y Freddy Mac) como España (las cajas), la banca pública fue la responsable de la degradación de los estándares de crédito en el mercado al por menor -de cara al público- que impidieron que el mismo mercado parara la burbuja inmobiliaria.

Después del estallido de la Gran Recesión se implementaron planes de austeridad, el que por todas partes abrió el debate sobre la conveniencia o no de hacer recortes. Una de las dificultades es que desde una perspectiva puramente técnica hoy en día nadie ha podido demostrar si la política fiscal expansiva (la intervención pública a base de grandes déficits públicos) o la austeridad es lo más conveniente -el debate está en mesas-.

A pesar de que este es un tema complejo -que prometo tratar próximamente- el cierto es que los modelos de riesgo bancarios tienen un sesgo muy marcado hacia la seguridad. Allá dondehabía hipotecas los modelos reclamaban deuda pública para acumular ingresos para compensar las pérdidas originadas en las carteras hipotecarias. Es decir, emitir deuda pública después de una crisis bancaria es peligroso porque los bancos pueden acelerar -y mucho- la destrucción de crédito bancario enviando más gente al paro de la que realmente hace falta. Existen ya bastante trabajos académicos demostrando este efecto bancario -que hace años es empíricamente conocido por los insiders- y por lo tanto la política fiscal expansiva puede acabar fácilmente en una crisis soberana, puesto que ningún Gobierno tiene la capacidad de emitir deuda pública soberano que sea capaz de sustituir todas las hipotecas tóxicas existentes.

Ningún Gobierno tiene la capacidad de emitir deuda pública soberano para sustituir todas las hipotecas tóxicas existentes

Uno de los recursos más utilizados para compensar la carencia de creación de activos seguros mediante el déficit público ha sido la re denominación de deuda municipal y regional en deuda soberana -es decir, el Gobierno compra deuda pública no soberano emitiendo deuda pública soberano. Este es el propósito del FLA, nada más y nada menos, que existe prácticamente en todos los países desarrollados después de 2008, y que ha permitido aumentar el stock de activos seguros a la vez que se reducía el déficit público y, por lo tanto, han proporcionado más activos seguros al sistema financiero sin comprometer las finanzas públicas.