Hasta hace no mucho, las palabras criptomonedas y bitcoin eran tabú para prácticamente cualquier político del planeta. No obstante, en los últimos años la situación ha dado un giro de 180 grados. La Unión Europea (UE) es un ejemplo: de las advertencias del Banco Central Europeo (BCE), que tildó a las criptomonedas de "desafío" para el sistema en 2012, se ha pasado a la famosa Ley MiCA, la primera que regula las transacciones en el mercado cripto. En Estados Unidos ha sucedido algo similar. La administración Biden vetó la derogación del SAB 121, una ley que disuadía a los bancos de custodiar los criptoactivos, pero el próximo presidente de los EE.UU, ya sea Trump o Harris, será previsiblemente más benévolo con el sector. Tanto es así que algunos bancos como el Standard Chartered británico ya prevén un nuevo máximo histórico del bitcoin antes de acabar el año e independientemente del desenlace de los comicios del próximo 5 de noviembre.

Pero, ¿en qué punto se encuentra actualmente el bitcoin? Después de casi una década acaparando titulares, las criptomonedas han atravesado diferentes épocas de euforia y frustración, plasmadas en grandes repuntes y descensos de su tasación en el mercado. Actualmente, todavía sirven como depósito de valor. Pero esta condición podría cambiar en un futuro no tan lejano. De hecho, estas primeras regulaciones como la europea, que a priori otorgan seguridad jurídica al mercado cripto, podrían ser la antesala de una transición al modelo de moneda de cambio.

Originalmente, Satoshi Nakamoto concibió el bitcoin como un método de pago peer-to-peer, sin depender de ningún banco central ni institución financiera. Es decir, planteaba eliminar los intermediarios a través del sistema blockchain, un registro digital descentralizado inmodificable. Sin embargo, desde el estallido de su popularidad, las criptomonedes no se han usado de este modo, con excepciones muy puntuales (y desagradables, como la compraventa de armas y droga). Hoy por hoy, solo El Salvador admite el bitcoin como moneda de curso legal, y todo hace pensar que las cosas no cambiarán en el futuro más próximo. Antes se producirá un paso intermedio: las reservas de criptomonedas.

Donald Trump abre la lata del bitcoin

"Si estás a favor de las criptomonedas, más vale que votes a Donald Trump". Esta frase, pronunciada por el mismo Trump el pasado 9 de mayo, fue la puerta de entrada del expresidente al mundo cripto. Hasta aquel momento, siempre había mantenido una postura escéptica al respecto, tal y como se puede ver en un hilo en la red social X en 2019, donde criticó que el bitcoin era "altamente volátil" y que se basaba "en la nada". "Solo hay una moneda real en Estados Unidos (...) se llama dólar estatunidense", tuiteó entonces.

I am not a fan of Bitcoin and other Cryptocurrencies, which are not money, and whose value is highly volatile and based on thin air. Unregulated Crypto Assets can facilitate unlawful behavior, including drug trade and other illegal activity....

— Donald J. Trump (@realDonaldTrump) July 12, 2019

5 años más tarde, su perspectiva es muy diferente. A finales de mayo, una vez oficializó su cambio de postura, Trump se convirtió en el primer candidato a la presidencia de Estados Unidos que aceptaba donaciones a través de criptomonedas. Dos meses después, en medio de un mitin de campaña, anunció la bomba: si él ganaba, crearía una "reserva estratégica de bitcoin", con la garantía de no venderla nunca.

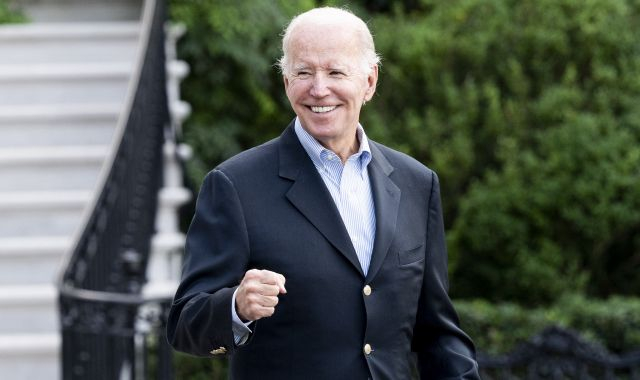

De esta manera, la promesa electoral de convertir a Estados Unidos en la "capital cripto del planeta y la superpotencia mundial del bitcoin" contrastaba con el silencio de su rival Kamala Harris. La candidata demócrata todavía no ha anunciado sus intenciones con las criptomonedas, hecho que muchos expertos interpretan como positivo, puesto que no se ha mostrado tan contundente como el actual presidente Joe Biden.

Según Standard Chartered, la victoria de Trump en las elecciones del 5 de noviembre podría disparar el bitcoin a los 150.000 dólares, mientras que la de Harris lo elevaría hasta los 75.000 dólares

Con todo, en cuatro años hemos pasado de una oposición total de Trump y Biden a tener un candidato muy a favor de introducir el bitcoin en el sistema y otra que no lo censura. Por eso, bancos como Standard Chartered apuntan que una victoria del candidato republicano podría catapultar el bitcoin a un máximo de 150.000 dólares, mientras que el triunfo de Harris también serviría para romper el récord de 73.000 dólares y colocar la criptomoneda de referencia en el umbral de los 75.000 dólares.

Independientemente de si los cálculos son o no exagerados, la salida de Biden de la presidencia se interpreta como una buena noticia para el entorno cripto. Hasta ahora, este sector se percibía como uno al margen de las reglas de juego de la economía mundial y estaba íntimamente relacionado con la ilegalidad. Todo ello ha cambiado de un tiempo a esta parte: en el último ciclo electoral norteamericano, Fairshake, el comité político (PAC) cripto más grande, invirtió 246 millones de euros en impulsar y frenar medidas legislativas. Ninguna otra PAC del país destinó más dinero. Esto quiere decir que hay un gran interés por parte de los grupos procripto de situarse políticamente, y prueba de ello es que se han conseguido pequeños logros, como por ejemplo la aprobación de los ETF de bitcoin y la gran acogida que han tenido en la bolsa estadounidense.

Joe Biden, el dique de contención

No obstante, esta circunstancia no se ha traducido en ningún éxito legislativo por las continuas negativas de Biden. Por ejemplo, el pasado junio el presidente revocó la derogación de la Staff Accounting Bulletin (SAB) No. 121 (más conocida como SAB 121), una ley que habían aprobado miembros de los dos principales partidos tanto en el Congreso como en el Senado. "Mi administración no apoyará a medidas que pongan en peligro el bienestar de consumidores e inversores", sentenció Biden.

El contenido de este proyecto planteaba la eliminación de las muchas trabas que imposibilitaban que los bancos estadounidenses pudieran custodiar los criptoactivos, pero a juicio de Biden, la propuesta "limitaba mucho el rol de la Comisión de Bolsa y Valores (SEC)", y esto podía afectar al mercado norteamericano. Aunque el presidente abrió la puerta a discutir un marco regulatorio alternativo con el Congreso, no se ha dado el caso. Lo mismo sucedió con la FIT21, un proyecto que apostaba por una aclaración a la hora de gestionar los activos digitales por parte de la SEC y la Commodity Futures Trading Comission. En este caso, la Casa Blanca consideraba que la ley "crearía lagunas normativas".

Europa: el paradigma de la seguridad jurídica cripto

Aunque la actualidad del mundo cripto está muy orientada a lo que sucede en Estados Unidos, Europa también es un lugar estratégico. Según apuntó a Cointelegraph Javier García de la Torre, director de Binance en España y Portugal, el estado español "tiene la posibilidad de convertirse en un hub importante para la innovación cripto en el continente". La cantidad de personas que invierten en este sector no deja de crecer, a pesar de las idas y venidas de los activos digitales. La misma Binance, el principal portal de exchange de criptomonedas del planeta, pasó de 170 millones de usuarios en diciembre de 2023 a 200 millones en junio de este año.

Por eso, la UE hace tiempo que trabaja en un marco regulatorio que proteja a los inversores. El resultado es la Ley MiCA. Aprobada el año pasado, ha entrado en vigor a mediados de 2024, aunque el contenido íntegro se llevará a la práctica a partir de enero de 2025. La propuesta persigue el objetivo de alcanzar una seguridad jurídica de los Veintisiete más allá de las normas locales de cada país.

De este modo, los exchanges tienen que aceptar unos requisitos muy relacionados con los datos. Por ejemplo, están obligados a proporcionar información de sus usuarios a las autoridades siempre que estos efectúen transferencias superiores a los 1.000 euros. Además, se implantan medidas que garanticen la estabilidad de las stablecoins, aquellas criptomonedas que están vinculadas a dinero fiduciario y que mantienen su estatus de monedas de intercambio (a diferencia de la e-money, que sí se consideran dinero digital).

Todas las entidades emisoras de esta tipología de criptomonedas tienen que presentar un libro de contabilidad blanco auditable donde se pueda seguir la emisión y reservas de cada stablecoin. En cuanto a su convivencia en el mercado, desaparecen las stablecoins algorítmicas, con el objetivo de evitar que el desplome de una de estas divisas pueda hacer tambalear al resto de mercados, tal y como ocurrió en su momento con Terra (LUNA), que generó pérdidas de hasta el 30% del valor del bitcoin.

Las 'stablecoins' deberán tener unas reservas de liquidez que puedan sostener una "alta tasa de convertibilidad", con una proporción de uno por uno

Además, las stablecoins tienen que asegurar una "alta tasa de convertibilidad" que la UE cifra en una proporción de uno por uno. Es decir, tokens como Tether (USDt), con una capitalización por encima de los 118.000 millones de dólares, se ven afectados porque implica que el 60% de sus reservas tienen que encontrarse en depósitos bancarios. Una medida que Paolo Ardoino, CEO de Tether, criticó que comportaba un "riesgo enorme" porque dejaba la liquidez de su criptomoneda en manos de los bancos. En otras palabras, una hipotética quiebra de una entidad bancaria arrastraría grandes pérdidas para divisas como Tether en Europa.

Estas imposiciones, junto con algunas ventajas para las stablecoins ligadas al euro, han provocado que algunas de estas criptomonedas abandonen el continente. Aunque cabe decir que la Ley MiCA no regula todos los aspectos del mercado. Por ejemplo, el bitcoin no se ve afectado, ni tampoco los tokens no fungibles (NFT), los security tokens ni las finanzas descentralizadas (DeFi). Un hecho que nos muestra las intenciones de Bruselas: la Ley MiCA, que en el futuro será ampliada con una segunda versión que ya se está confeccionando, tan solo supone el primer paso de la normalización del fenómeno que marcará la economía mundial durante la próxima década.