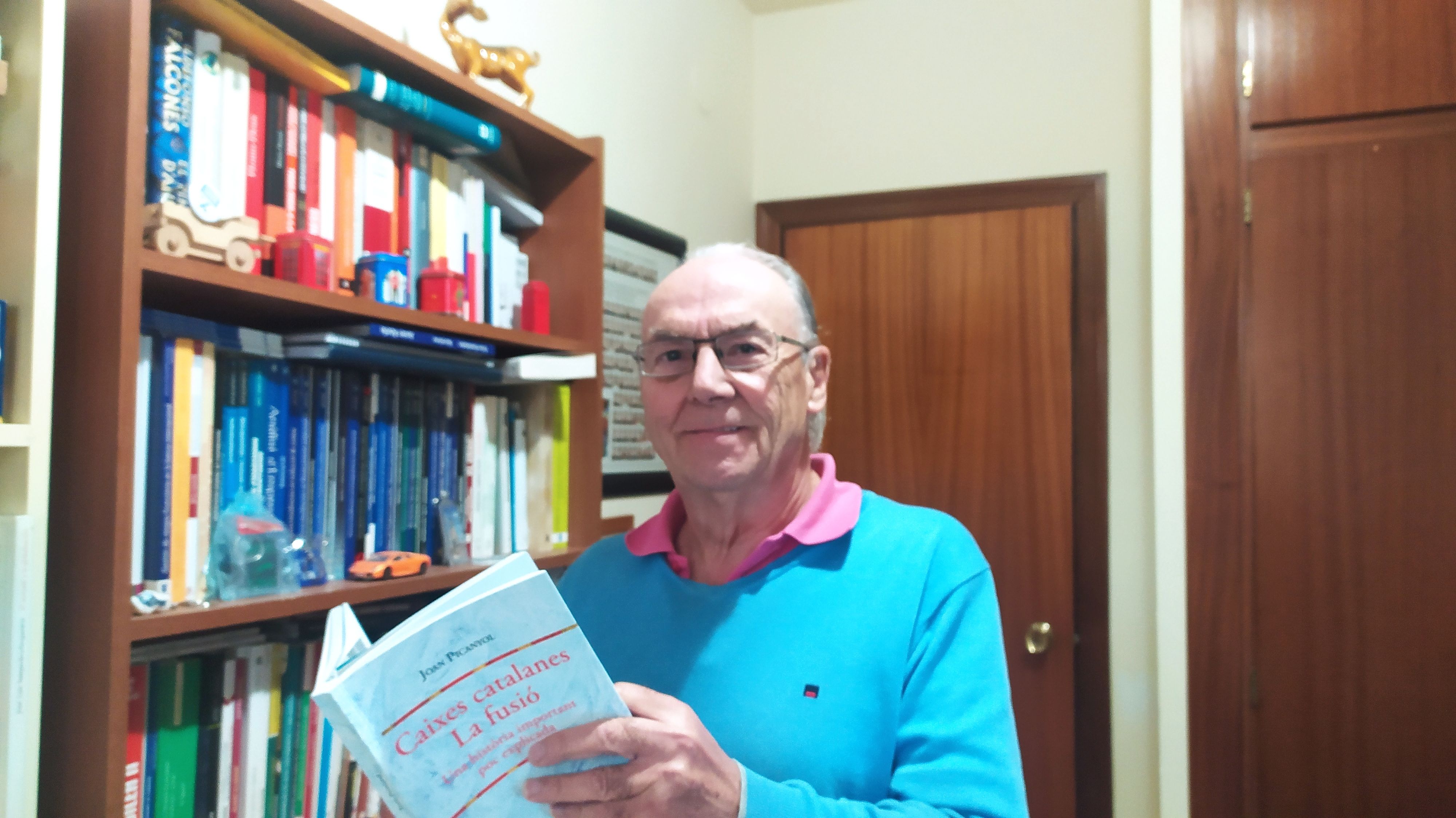

Jefe de zona de "la Caixa" en Lleida durante 30 años, el economista Joan Picanyol acaba de presentar el libro 'Cajas catalanas. La fusión. Una historia importante poco explicada', donde narra los detalles de la fusión entre la Caja de Ahorros y Pensiones y la Caixa de Barcelona, que hoy conforman CaixaBank. La crisis de las cajas de ahorro a partir de 2008, la desaparición de muchas entidades bancarias, la digitalización, la supresión de oficinas o el endeudamiento son algunos de los temas que se tratan en la obra. Licenciado en Ciencias Económicas y Empresariales por la Universitat de Barcelona (UB), cuenta con una experiencia de más de 45 años en el mundo de la banca. Miembro de la Comisión de Economía Financiera del Colegio de Economistas de Catalunya hasta ahora ha sido formador en todos los programas de Educación Financiera y Emprendeduría de Catalunya (EFEC) que ha organizado el Instituto de Estudios Financieros (IEF) en los últimos 10 años, además de articulista y conferenciante.

¿Qué es lo que no se explica de la fusión entre Caja de Barcelona y la Caixa de Pensiones?

Hoy en día, la gente desconoce los detalles de una operación de hace más de 30 años. La fusión entre la Caja de Ahorros y Monte de Piedad de Barcelona y la Caja de Ahorros y Pensiones de Catalunya y Baleares fue pionera en muchos aspectos. A pesar de que la segunda era 2,6 veces más grande que la otra, fue una estrategia conjunta de beneficio mutuo y es el germen de lo que en 2011 supuso la creación de Caixabank. Caja de Barcelona estaba especializada en préstamo a empresas y particulares, mientras que la Caixa de Pensiones se centraba más en la recaudación de productos financieros, letras del tesoro, deuda pública... Fue la unión de dos entidades con filosofías de actuación muy diferenciadas. Su primer presidente, Josep Vilarasau, comentaba que el reto logrado era aglutinar dos talantes y hacer uno mejor. El objetivo común era proteger el ahorro, evitar la usura y procurar una pensión a los trabajadores. Era un tipo de banca de los pobres, ya que sus promotores eran personas con recursos.

"El despliegue de las nuevas tecnologías tiene que ser gradual, no se puede imponer"

¿La operación se podría considerar el pistoletazo de salida a los procesos modernos de integración bancaria?

La decisión se tomó porque había unos retos compartidos, como la entrada al mercado común y se requerían entidades solventes y fuertes. Una de ellas era más débil financieramente, mientras que la otra acumulaba sanciones por el tema de las primas únicas. Con el horizonte de la futura integración europea, las dos querían obtener una mayor capacidad de resistencia. De hecho, en el libro trato de explicar los verdaderos motivos que empujaron a estas dos entidades a culminar las nada fáciles negociaciones en una fusión real para crear una nueva entidad de ahorros, que ha sido modélica hasta hoy. Ambas entidades tenían una visión muy correcta, cediendo cierto protagonismo para continuar siendo importantes. Había que agrandarse y hacerse más fuerte para afrontar los retos de futuro. Tenemos que recordar que, a diferencia de lo que sucedió el 2008, no necesitaron ningún rescate bancario.

A partir de aquí, se aceleró un proceso de reconversión que todavía se está produciendo...

Las decisiones para reconvertir el sistema bancario, eliminando las cajas de ahorro, se toman por las recomendaciones europeas. A estas alturas, en el Estado español solo quedan dos cajas de ahorro que sean capaces de sobrevivir en un mercado tan competitivo. Hace una década, nació lo que hoy es Caixabank, que se ha convertido en la primera entidad financiera en el ámbito estatal, conservando su Obra Social.

Usted que ha vivido los dos procesos, ¿qué diferencias ha notado?

En la fusión entre la Caja de Barcelona y la Caja de Ahorros no se produjeron despidos ni cierres de oficinas y la voluntad conjunta de las dos entidades era impulsar una expansión territorial más allá del ámbito catalán. Este modelo de fusión es el único real que se ha producido en toda la historia del sistema financiero del Estado. Ahora integrarse o fusionarse es mucho más difícil que hace 30 años por la complejidad del mercado. En la actualidad, la solución fácil para reducir gastos es cerrar oficinas y despedir personal.

"Los precios de los servicios se tienen que cobrar, pero han de ser eficientes y llegar a todo el mundo"

¿Qué papel ha jugado la digitalización en el cambio de modelo y en la generación de la brecha generacional?

En Catalunya se han suprimido un 64% de las oficinas en la última década. De las más de 8.000 que había el 2008 se ha pasado a las 2.949 del 2020. Se ha llegado a un punto que los mismos empleados de Caixabank convocaron una huelga para reivindicar sus condiciones laborales. Nunca tenemos que olvidar que la banca es uno de los pilares fundamentales de la economía de un país. A pesar de que no se volverá al modelo de antes porque no resulta rentable, tenemos que ser capaces de recuperar la función de servicio social que se ha perdido.

Parece como si el foco hubiera pasado de la atención a los servicios financieros

Se tienen que priorizar aspectos como la seguridad que puede ofrecer la banca ante otras fórmulas no reguladas como los 'bitcoins'. Los bancos son entidades que guardan y protegen el ahorro y generan crédito. Desde el 2008, uno de los problemas más graves del sistema es la concesión excesiva de créditos e hipotecas a familias y empresas sin comprobar las garantías de financiación. El crédito se tiene que otorgar asegurando la capacidad de devolverlo. Respecto a la relación con las personas, el cliente de un banco tiene que estar fidelizado, pero también satisfecho del servicio. En el aspecto de la digitalización, hay que buscar un equilibrio delicado entre la tecnología y la atención al cliente, al que se le tiene que dar un servicio de proximidad. A pesar de que cada vez se valore menos esta opción, no se puede digitalizar por decreto.

¿Cómo resolvemos la exclusión financiera de los mayores?

Tenemos que potenciar la formación financiera para reducir esta brecha. Se trata de una tarea complicada, ya que los bancos tienen una clientela muy amplia, pero tienen que tener en cuenta su base y la tipología de cada cliente. La voluntad de servicio se tiene que mantener. El despliegue de las nuevas tecnologías tiene que ser gradual, pero no se puede imponer. Como paso previo, se tendrían que introducir medidas dilatorias porque los 'tempos' son importantes. Para captar clientes y que estén contentos, no puedes imponer normas imposibles de cumplir para un colectivo concreto.

"El modelo de fusión de Caixa de Barcelona y la Caixa de Ahorros es el único real que se ha producido en toda la historia del sistema financiero del Estado "

Más allá de este colectivo, ¿existe una carencia de educación financiera generalizada?

Es cierto. En este aspecto, estoy impartiendo cursos para los más jóvenes y que estos puedan conocer determinados productos financieros, la economía circular, las inversiones, el significado de los impuestos... Estas nociones se tendrían que compartir en todos los centros de secundaria y en las universidades. Estos conocimientos son imprescindibles para que posteriormente un ciudadano se enfrente con garantías a la hora de pedir un crédito, calcular los riesgos y saber cómo formalizar un préstamo.

Desde su posición en Lleida durante más de tres décadas, ¿qué cambios esenciales ha notado en la banca?

A pesar de que sustancialmente no ha cambiado en exceso, un punto interesante son los tipos de interés, que se situaron por encima del 10% y ahora han llegado a ser negativos. A partir de aquel momento, con tipos a la baja, se potenciaron las comisiones, que ahora tienen un peso muy importante en el margen de beneficios de una entidad financiera. Los fondos de inversión, los planes de pensiones o los seguros también aportan un porcentaje esencial del volumen de negocio, especialmente en Caixabank después de la fusión con Bankia. Desde el 2010, las comisiones son el factor básico de los bancos. En este aspecto, tenemos que hacer una reflexión. Los precios de los servicios se tienen que cobrar, pero hay que ser eficientes y llegar a todo el mundo. El cliente necesita un trato digno tal como se espera recibirlo, no cómo le gustaría en el banco que fuera. Detrás del margen financiero, hay clientes y detrás de estos, hay personas.