Este año 2018 estamosdeaniversario, puesto que 10 años atrás estalló la Gran Recesión. El estallido de la crisis financiera nos adentró en la crisis económica más grande desde el crack del 29 y que tuvo en las hipotecas subprime -hipotecas de baja calidad con un alto riesgo de impago- su origen inmediato y que se extendió hasta finales de 2012. El que pasó entre 2008 y 2012, pero, queda fuera de los cánones habituales que rigen una recesión normal. El pánico financiero se extendió mucho en el tiempo y los gobiernos de Occidente tuvieron muchas dificultades para intentar evitar la destrucción de millones de puestos de trabajo.

Recordamos que el pánico financiero se extendió y los gobiernos de Occidente tuvieron muchas dificultades para intentar evitar la destrucción de millones de puestos de trabajo

La Gran Recesión tuvo dos grandes consecuencias inmediatas. La primera fue el aumento espectacular de la tasa de paro, por ejemplo en España esta pasó de un 7,4% el enero de 2008 hasta un 14,1% el diciembre del mismo año.

La segunda fue la entrada en una espiral de falta de confianza y aversión extrema al riesgo que hundió los mercados de los valores y, sobre todo, a los bancos, cosa que produjo el que se conoce como credit crunch, que no es otra cosa que el colapso del crédito bancario a familias y empresas el que, a la vez, provocó que los ingresos públicos fueran muy abajo -vía consumo e inversión- a la vez que los gobiernos mantenían el nivel de gasto.

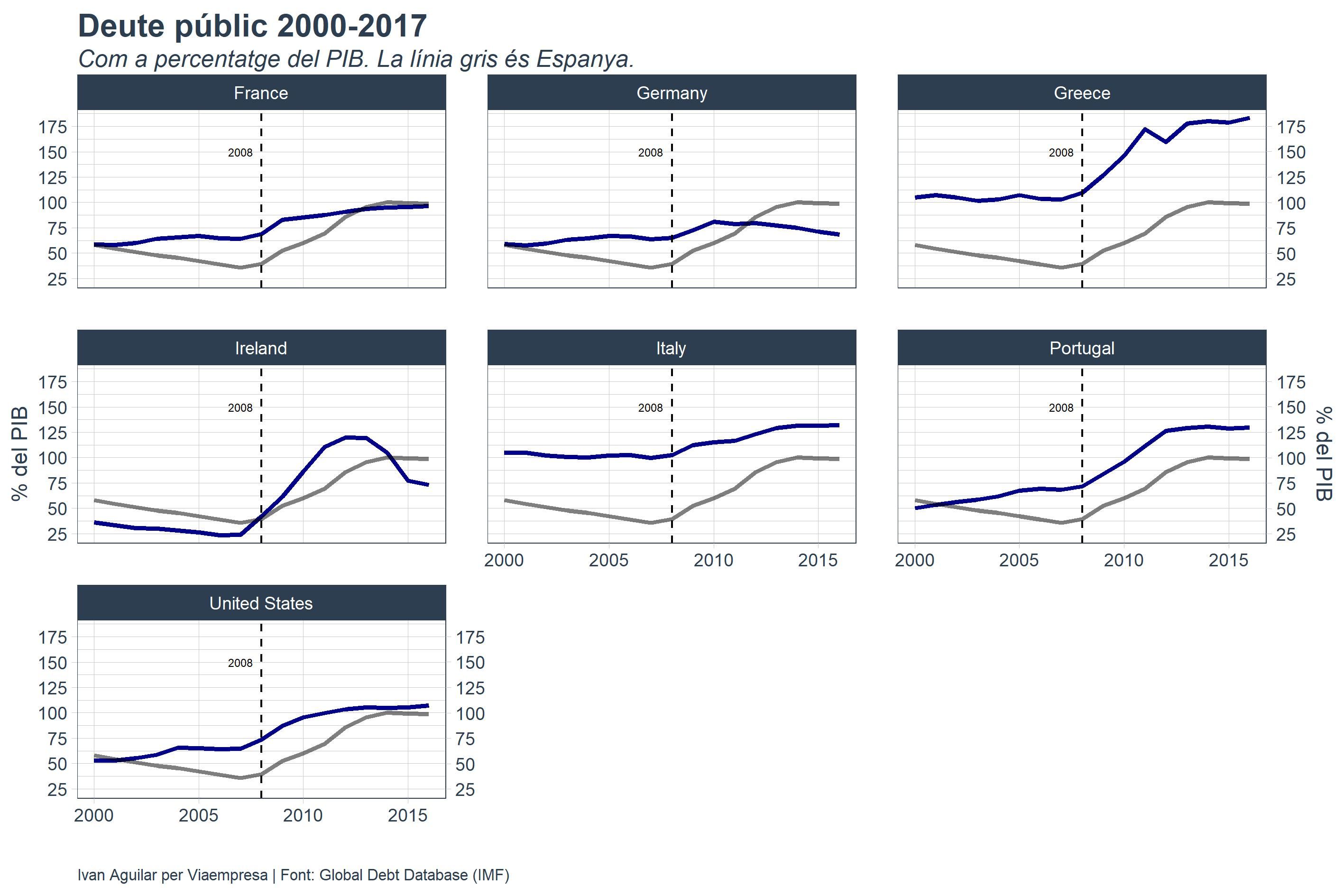

Así es como aparecen los déficits públicos monumentales -el 9% por España aquel 2008- y la deuda pública empieza a aumentar muy rápidamente:

He explicado en un gráfico la deuda pública para varios países de economías avanzadas y en todos se replica el mismo patrón: a partir de 2008 la deuda pública en relación al PIB se dispara debido a la mencionada caída de ingresos públicos. Además, el aumento de la tasa de paro disparó el gasto en prestaciones de paro el que puso en cuestión el nivel de gasto en servicios públicos.

A partir de 2008 la deuda pública en relación al PIB se disparó debido a la caída de ingresos públicos

Porque surgió esta aversión al riesgo -que es la que provoca los fenómenos mencionados- es el tema central de la Gran Recesión. La llamada estabilidad financiera ha sido lo gran objetivo de política económica y monetaria y el elemento central de esta es el que denominamos safe assets (activos seguros). Los activos seguros es la sangre que circula por el sistema financiero y que permite que los agentes económicos se hagan préstamos entre si, es decir, son los activos que tienen más calidad y presentan más liquidez -se pueden convertir muy fácilmente en efectivo- y seguridad -la probabilidad de impago (default) es inherentemente muy baja.

Estos activos seguros son, fundamentalmente, de dos tipos: deuda pública soberano -los bonos del Estado español es deuda pública soberano pero los préstamos bancarios de los ayuntamientos no es deuda pública soberano así como la deuda de las Comunidades Autónomas tampoco lo es- y las hipotecas.

Las hipotecas tienen la particularidad de ser un sistema monetario ad hoc independiente y su funcionamiento se hizo muy conocido los años posteriores a la Gran Recesión. Las hipotecas se parten y se empaquetan -la titolització- para crear activos nuevos que, a la vez, se utilizan como garantía -colateral es el término técnico- para pedir préstamos. Estos préstamos tienen la particularidad que no están garantizados íntegramente sino que lo están parcialmente. Por ejemplo, para pedir 1 millón de euros de préstamo hay que aportar una garantía del 10% en hipotecas o deuda pública soberano.

El porcentaje de la garantía es el que se conoce como haircut. Los activos seguros se pueden utilizar todas las veces que se quiera hasta agotar su haircut. Este efecto -uso del mismo safe asset para generar varios préstamos recibe el nombre de cadenas de colateral (collateral chains). Las críticas a estas prácticas han sido injustamente muy severas, puesto que ha sido demostrado tanto a la teoría como la práctica que el proceso de titolització reduce el riesgo considerablemente. El que sabemos hoy en día es que el problema se originó con las transmisiones de estos activos, puesto que cuando los bancos venían estas hipotecas legalmenteseguían siendo los propietarios y contabilizando los impagos a pesar de que hacían intermediación con los agentes a quién habían vendido las hipotecas. Hoy en día este tema está resuelto y los bancos tienen prohibido reclamar ninguna cantidad un golpe ha vendido una hipoteca: la propiedad se transfiere íntegramente.

Ahora los bancos tienen prohibido reclamar ninguna cantidad un golpe ha vendido una hipoteca porque la propiedad se transfiere íntegramente

La aversión extrema al riesgo aparece después del estallido de la crisis subprime, puesto que el impago de estas hipotecas incluidas en las titolitzacions hacen caer el valor de los activos creados y dando lugar al cual se conoce como un margin callo: cogiendo el ejemplo anterior, si el valor de las hipotecas que cubre un préstamo pasa del 10% al 8% entonces el prestatario tiene que aportar el 2% de la diferencia para no entrar en impago. Este es el fenómeno que tumbó Lehman Brothers y que la película que trae el mismo nombre explica bastante bien.

El cambio de valor en las hipotecas subprime se contagió a todas las hipotecas y como consecuencia los bancos cortaron el grifo del crédito para evitar un aumento del contagio y así es como se generalizan los impagos hipotecarios hacia las familias y empresas: la desaparición del crédito hace que muchas empresas no sobrevivan a tensiones de tesorería. Un problema de liquidez pasa a ser un problema de demanda.

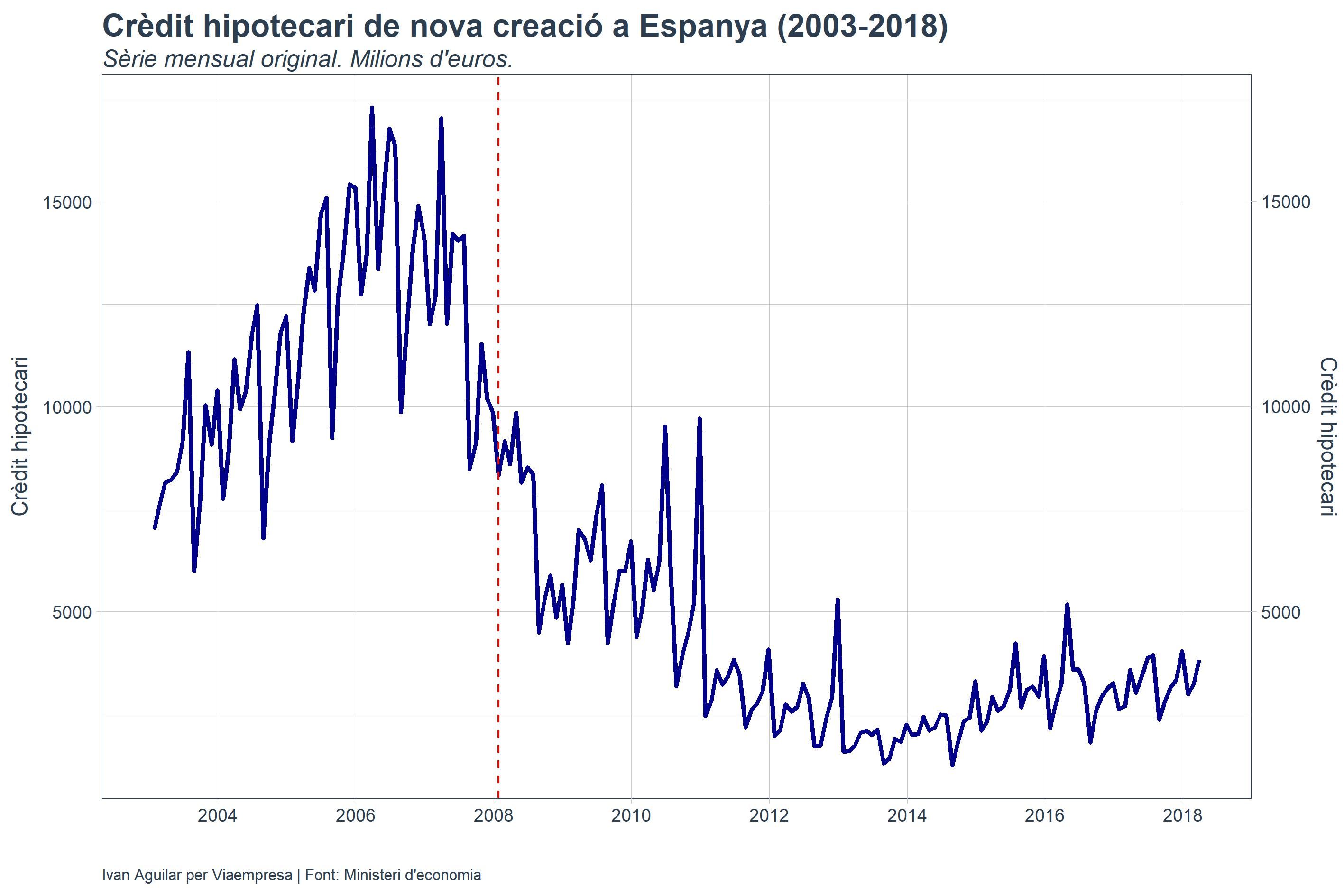

El gráfico nos muestra como finales de 2007 el ritmo de creación de crédito hipotecario empieza a caer, ritmo que acelerará a partir de 2008 hasta finales de 2013. Esta caída de las hipotecas afectó tanto al mercado de reposo -venta y recompra simultánea de un activo (a días ver) para obtener liquidez a corto plazo- y a las cadenas de colateral (préstamos con garantía usando activos seguros) generando escasez de activos seguros -shortage of safe assets- el que implica pánico financiero y aversión extrema al riesgo. Este exceso de demanda de activos seguros fue mucho y muy grande -hay que tener en cuenta que en épocas de bonanza también existe exceso de demanda de activos seguros- y los déficits públicos monumentales no llegaron a compensar ni el 30% de la desaparición de hipotecas.

Así pues, cuando hablamos del que pasó aquel año 2008 la respuesta no es otra que la masiva desaparición de activos seguros que generaron un pánico financiero y una aversión extrema al riesgo que hundió en los bancos dando lugar a que los economistas denominamos el círculo del terror: deuda bancaria y deuda soberana que acabaron en las famosas crisis de deuda soberana y en rescates bancarios pagados con fondos públicos.